11/11/2021

Nâng cấp thuedientu gửi thông báo giá bán ô tô, xe máy và khai tờ khai lệ phí trước bạ ô tô, xe máy

Phân hệ cá nhân: Nâng cấp chức năng "Kê khai trực tuyến tờ khai LPTB ô tô, xe máy" cho phép NNT kê khai tờ khai Lệ phí trước bạ ô tô, xe máy có giá nằm trong bảng giá của Cục Thuế.

23/03/2021

Những lưu ý khi nộp thuế điện tử trên trang thuedientu.gdt.gov.vn

1. Thay đổi số tài khoản ngân hàng, doanh nghiệp tới ngân hàng để làm thủ tục

2. Thêm số tài khoản ngân hàng mới của cùng ngân hàng (cùng 1 ngân hàng nhưng doanh nghiệp có nhiều số tài khoản). Anh/chị tới ngân hàng để làm thủ tục thêm số tài khoản mới

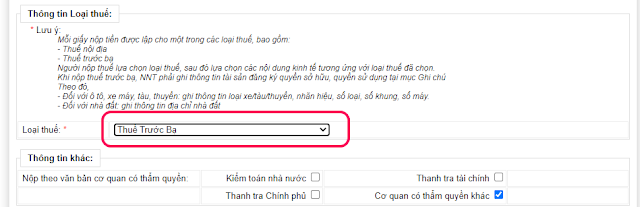

3. Để nộp lệ phí trước bạ, anh/chị chọn "Thuế trước bạ" khi lập giấy nộp tiền

4. Trường hợp doanh nghiệp nộp nhầm tiểu mục thuế hoặc nộp nhầm cơ quan thuế, muốn điều chỉnh lại, anh/chị sử dụng chức năng "Lập thư tra soát"

5. Trường hợp doanh nghiệp muốn cơ quan thuế xác nhận số tiền thuế đã nộp vào ngân sách, anh/chị sử dụng chức năng "Lập giấy đề nghị xác nhận"

Còn cập nhật tiếp....

Ghi rõ nguồn từ website này khi đăng tải lại nộp dung

Cài đặt ứng dụng thuế trên adroid tại https://play.google.com/store/apps/details?id=com.apptax

18/03/2021

Cách khai thuế thu nhập cá nhân có số tiền thuế phát sinh phải nộp hàng năm sau quyết toán từ tiền lương tiền công từ 50.000 đồng trở xuống trên HTKK

Khoản 2 Điều 79 của Luật số 38/2019/QH14 quy định:

“2. Miễn thuế đối với các trường hợp sau đây:

a) Hộ gia đình, cá nhân thuộc đối tượng nộp thuế sử dụng đất phi nông nghiệp có số tiền thuế phải nộp hằng năm từ 50.000 đồng trở xuống;

b) Cá nhân có số tiền thuế phát sinh phải nộp hằng năm sau quyết toán thuế thu nhập cá nhân từ tiền lương, tiền công từ 50.000 đồng trở xuống.”

Ứng dụng HTKK 4.5.3 đã nâng cấp để NNT có thể khai miễn thuế đối với trường hợp cá nhân có số tiền thuế phát sinh phải nộp hàng năm sau quyết toán thu nhập cá nhân từ tiền lương tiền công từ 50.000 đồng trở xuống.

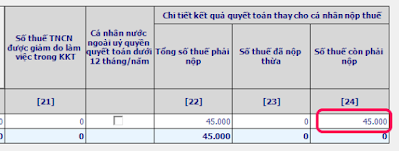

Trên tờ khai quyết toán thuế TNCN mẫu 05/QTT-TCNCN (thông tư 92/2015), người sử dụng check vào phần “Miễn thuế cho cá nhân có ủy quyền quyết toán có số thuế phải nộp thêm sau quyết toán từ 50.000đ trở xuống”, sau đó nhấn nút “Đồng ý”

Khi đó ứng dụng HTKK sẽ tổng hợp số tiền thuế phải nộp lên tờ khai chính. Ví dụ trường hợp cá nhân trên bảng kê có số thuế còn phải nộp sau quyết toán là 45.000đ

Trên tờ khai chính, ứng dụng sẽ tổng hợp tổng số thuế TNCN còn phải nộp ngân sách bằng 0 (trên bảng kê và trên chỉ tiêu [44] – Tổng số thuế TNCN phải nộp vẫn là tổng tiền phải nộp nhưng chỉ tiêu [45] - Còn phải nộp sẽ miễn giảm phần dưới 50.000đ).

Cài đặt ứng dụng thuế trên adroid tại https://play.google.com/store/apps/details?id=com.apptax

03/02/2021

Cập nhật thủ công ứng dụng HTKK

Từ phiên bản HTKK 4.0 trở đi, phần mềm đã tự động cập nhật khi người sử dụng mở phần mềm. Trong trường hợp phần mềm không tự động cập nhật, người sử dụng có thể làm theo 1 trong 2 cách dưới đây:

Cách 1:

Vào thư mục cài đặt HTKK (thường sẽ là C:\Program Files (x86)\HTKK, hoặc C:\Program Files\HTKK). Vào thư mục AutoUpdate, chạy file Client_VersionUpdate.exe, ứng dụng sẽ kiểm tra có phiên bản mới không để cập nhật

Trong trường hợp cách 1 bị lỗi không cập nhật được (sẽ có bảng thông báo lỗi hiển thị), anh/chị sẽ phải cập nhật theo cách 2 dưới đây.

Cách 2: Download HTKK mới để cài.

Anh/chị vào website của Tổng cục thuế theo địa chỉ https://www.gdt.gov.vn và chọn bộ cài mới nhất để tải về cài đặt. Lưu ý phải sao lưu dữ liệu ở HTKK cũ, sau đó gỡ bỏ HTKK cũ mới cài đặt được

Ghi rõ nguồn từ website này khi đăng tải lại nộp dung

Cài đặt ứng dụng thuế trên adroid tại https://play.google.com/store/apps/details?id=com.apptax

18/01/2021

Chọn loại tài nguyên, tiêu thụ đặc biệt, phí bảo vệ môi trường, phí - lệ phí nhanh hơn khi lập tờ khai trên HTKK

Theo mặc định khi lập tờ khai thuế tài nguyên, tiêu thụ đặc biệt, phí bảo vệ môi trường, phí - lệ phí trên HTKK, toàn bộ danh mục của ứng dụng sẽ liệt kê hết trên một hộp lựa chọn (selected box), như ví dụ sau khi lập tờ khai thuế tài nguyên:

Do các danh mục rất dài (có thể lên đến hàng trăm mục) nên việc lựa chọn đúng loại sẽ mất nhiều thời gian. Để giảm thời gian thì các doanh nghiệp có thể rút ngắn danh mục của mình tại chức năng:

Công cụ > Đăng ký danh mục thuế tài nguyên và tiêu thụ đặc biệt

Công cụ > Bảng giá tính thuế tài nguyên của địa phương

Công cụ > Đăng ký danh mục phí bảo vệ môi trường

Công cụ > Danh mục phí, lệ phí

Ví dụ, chọn 03 loại tài nguyên để khai tờ khai như sau:

Khi đó trên tờ khai chỉ còn 03 loại tài nguyên đã thiết lập ở danh mục

Một số chức năng mà HTKK hỗ trợ khi thiết lập danh mục

Ghi rõ nguồn từ website này khi đăng tải lại nộp dung

27/10/2020

3 cách nộp tờ khai trên trang thuedientu.gdt.gov.vn

Cách 1: Dùng chức năng KHAI THUẾ > NỘP TỜ KHAI XML.

Người dùng sẽ khai tờ khai trên ứng dụng HTKK, kết xuất tờ khai đã khai ra tệp xml. Sau đó vào chức năng KHAI THUẾ > NỘP TỜ KHAI XML trên website chọn tệp tờ khai để gửi, nhấn nút Ký điện tử, ký điện tử thành công sẽ nhấn nút Nộp tờ khai để gửi tờ khai đi.

Đây là cách được sử dụng nhiều nhất. Ở chức năng này, website sẽ lấy thông tin từ chữ ký số ký vào tờ khai trên máy tính. Như vậy tờ khai sẽ được ký trước khi gửi tới Cơ quan Thuế.

Cách 2: Dùng chức năng KHAI THUẾ > TRÌNH KÝ.

Người dùng cũng khai tờ khai trên ứng dụng HTKK, kết xuất tờ khai đã khai ra tệp xml. Sau đó vào chức năng KHAI THUẾ > TRÌNH KÝ trên website chọn tệp tờ khai để gửi, nhấn nút Trình ký. Lúc này tệp tờ khai sẽ được upload lên website nhưng chưa được ký điện tử và cũng chưa nộp tới Cơ quan thuế

Người dùng nhấn nút “Ký và nộp tờ khai”, website sẽ lấy thông tin chữ ký số ký vào tờ khai trên mạng và gửi tới Cơ quan thuế (thời điểm ký và nộp tờ khai có thể khác thời điểm trình ký, ngày nộp tờ khai sẽ là ngày ký và nộp tờ khai).

Ở chức năng này, tờ khai sẽ được tải lên mạng trước, ký và gửi Cơ quan thuế sau. Chức năng này sử dụng trong một số tình huống sau:

- Người lập tờ khai và người ký tờ khai tại doanh nghiệp là 02 cá nhân khác nhau.

- Khi gửi tờ khai ở chức năng KHAI THUẾ > NỘP TỜ KHAI XML bị lỗi.

Cách 3: Khai tờ khai trực tuyến tại chức năng KHAI THUẾ > KÊ KHAI TRỰC TUYẾN

Ở chức năng này, Người dùng khai tờ khai, ký số vào tờ khai, nộp tờ khai tới Cơ quan thuế hoàn toàn qua website.

Sau khi vào chức năng KHAI THUẾ > KÊ KHAI TRỰC TUYẾN, Người nộp thuế chọn tên tờ khai cần nộp, chọn loại tờ khai (chức thức hay bổ sung), chọn kỳ kê khai, nhấn nút Tiếp tục để thực hiện khai tờ khai trên website.

Người dùng nhấn nút “Hoàn thành kê khai” sau khi kê khai đầy đủ dữ liệu của tờ khai

Người nộp thuế nhấn nút “Ký và nộp tờ khai”, website sẽ lấy thông tin chữ ký số ký vào tờ khai rồi gửi tới Cơ quan thuế.

Chức năng này sử dụng trong một số tình huống sau:

- Máy tính của Người nộp thuế chưa cài đặt phần mềm HTKK.

- Dữ liệu tờ khai được lưu trên website nên Người nộp thuế có thể khai tờ khai trên nhiều máy tính

Ghi rõ nguồn từ website này khi đăng tải lại nộp dung

Ủng hộ shop tại facebook.com/suribeautyshop, instagram.com/suri.beauty.shop

16/02/2016

Hướng dẫn một số vướng mắc về khai thuế và khai bổ sung hồ sơ khai thuế

- Xác định hồ sơ khai thuế

– HSKT nộp cho cơ quan thuế sau thời hạn quy định và có đánh dấu “Bổ sung lần thứ …” thì được xác định là HSKT bổ sung của HSKT chính thức.

- Mẫu biểu hồ sơ khai bổ sung

– Trường hợp NNT khai bổ sung điều chỉnh chỉ tiêu trên tờ khai mà chỉ tiêu này được tổng hợp từ phụ lục thì khi nộp hồ sơ khai bổ sung phải gửi kèm theo các phụ lục giải trình.

- Khai bổ sung hồ sơ khai thuế

- a) Đối với hóa đơn bỏ sót

– Đối với hóa đơn đầu ra: hóa đơn đầu ra phát sinh kỳ tính thuế nào thì thực hiện khai bổ sung, điều chỉnh kỳ tính thuế đó.

– Đối với hóa đơn đầu vào: hóa đơn đầu vào bỏ sót kỳ tính thuế nào thì khai bổ sung tại kỳ tính thuế phát hiện hóa đơn bỏ sót.

Việc khai bổ sung, điều chỉnh phải trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định, kiểm tra thuế, thanh tra thuế tại trụ sở NNT.

- b) Đối với hóa đơn điều chỉnh

- c) Khai bổ sung hồ sơ khai thuế dẫn đến tăng (giảm) số thuế khấu trừ

Ví dụ 1: Trên tờ khai thuế GTGT tháng 12/2014, Công ty C đề nghị hoàn 900 triệu đồng (kỳ hoàn từ tháng 01/2014 đến tháng 12/2014), Công ty C được cơ quan thuế giải quyết hoàn thuế là 900 triệu đồng. Tháng 07/2015, Công ty C lập hồ sơ khai bổ sung tháng 05/2014 (thuộc kỳ hoàn) làm giảm số thuế khấu trừ 50 triệu đồng do không đủ điều kiện được khấu trừ thuế (tờ khai thuế GTGT tháng 05/2014 có số thuế GTGT chưa được khấu trừ hết chuyển sang kỳ sau là 120 triệu đồng, nay điều chỉnh giảm số thuế GTGT không đủ điều kiện được khấu trừ là 50 triệu đồng dẫn đến số khấu trừ chuyển sang kỳ sau còn 70 triệu đồng) thì số khấu trừ điều chỉnh giảm 50 triệu đồng được đưa lên chỉ tiêu “Điều chỉnh giảm thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai thuế GTGT của kỳ tính thuế tháng 07/2015 (nếu còn trong thời hạn khai thuế) hoặc tháng 08/2015, đồng thời Công ty C khai bổ sung kỳ tính thuế tháng 12/2014 điều chỉnh giảm số thuế đề nghị hoàn từ 900 triệu đồng xuống còn 850 triệu đồng, số đề nghị hoàn điều chỉnh giảm 50 triệu đồng được đưa lên chỉ tiêu “Điều chỉnh tăng số thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai thuế GTGT của kỳ tính thuế tháng 07/2015 (nếu còn trong thời hạn khai thuế) hoặc tháng 08/2015 và xác định số tiền thuế đã được hoàn sai (50 triệu đồng), tính tiền chậm nộp kể từ ngày cơ quan Kho Bạc Nhà nước ký xác nhận trên Lệnh hoàn trả khoản thu NSNN hoặc Lệnh hoàn trả kiêm bù trừ thu NSNN đến ngày kê khai bổ sung tại Bản giải trình khai bổ sung, điều chỉnh mẫu số 01/KHBS kèm theo hồ sơ khai bổ sung kỳ tính thuế tháng 12/2014.

– Trường hợp NNT khai bổ sung làm giảm số thuế được khấu trừ, tăng số thuế phải nộp dẫn đến NNT không đủ điều kiện hoàn thì NNT phải tự tính tiền chậm nộp trên số tiền thuế tăng thêm, phải nộp lại toàn bộ số tiền thuế đã hoàn sai và tính tiền chậm nộp kể từ ngày cơ quan Kho bạc Nhà nước ký xác nhận trên Lệnh hoàn trả khoản thu Ngân sách nhà nước hoặc Lệnh hoàn trả kiêm bù trừ thu Ngân sách nhà nước đến ngày NNT kê khai bổ sung. Số thuế không đủ điều kiện hoàn nhưng đủ điều kiện khấu trừ được khai vào chỉ tiêu “Điều chỉnh tăng số thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai thuế GTGT của kỳ lập hồ sơ khai thuế hiện tại.

Ví dụ 2: Công ty H đề nghị hoàn 500 triệu (số khấu trừ lũy kế từ tháng 01/2014 đến tháng 12/2014). Tháng 02/2015, Công ty H được cơ quan thuế giải quyết hoàn thuế là 500 triệu đồng. Tháng 07/2015, Công ty H khai bổ sung kỳ tính thuế tháng 05/2014 (thuộc kỳ hoàn) làm giảm số khấu trừ dẫn đến tăng số thuế phải nộp 50 triệu đồng (tờ khai thuế GTGT tháng 05/2014 có số thuế GTGT chưa được khấu trừ hết chuyển sang kỳ sau là 100 triệu đồng, nay điều chỉnh giảm số thuế GTGT không được khấu trừ là 150 triệu đồng dẫn tới tờ khai thuế GTGT tháng 05/2014 phát sinh số thuế GTGT phải nộp là 50 triệu đồng). Công ty H không đủ điều kiện hoàn thuế do không đủ 12 tháng liên tiếp trở lên có số thuế đầu vào chưa được khấu trừ. Công ty H thực hiện kê khai bổ sung theo quy định để nộp số thuế phát sinh tăng 50 triệu đồng, nộp lại số thuế đã được cơ quan thuế giải quyết hoàn là 500 triệu đồng và tính tiền chậm nộp. Số thuế không đủ điều kiện hoàn nhưng đủ điều kiện khấu trừ 400 triệu đồng, Công ty H được đưa lên chỉ tiêu “Điều chỉnh tăng số thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai của kỳ tính thuế tháng 07/2015 (nếu còn trong thời hạn khai thuế) hoặc kỳ tính thuế tháng 08/2015.

– Trường hợp NNT đã dừng khấu trừ và đề nghị hoàn thuế, NNT khai bổ sung hồ sơ khai thuế làm tăng số thuế GTGT chưa khấu trừ hết của kỳ tính thuế có sai sót thuộc kỳ hoàn thuế thì NNT không được khai bổ sung để điều chỉnh tăng số thuế đã đề nghị hoàn trên tờ khai GTGT. Số thuế khấu trừ điều chỉnh tăng kê khai vào chỉ tiêu “Điều chỉnh tăng thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai GTGT của kỳ lập hồ sơ khai thuế hiện tại.

- Khai thuế GTGT đối với dự án đầu tư

– Trường hợp NNT đang hoạt động sản xuất kinh doanh thuộc đối tượng nộp thuế GTGT theo phương pháp khấu trừ (khai tờ khai 01/GTGT) có dự án đầu tư (trừ dự án đầu tư xây dựng nhà để bán) thì lập hồ sơ khai thuế riêng cho dự án đầu tư (khai tờ khai 02/GTGT) và phải bù trừ số thuế giá trị gia tăng của hàng hóa, dịch vụ mua vào sử dụng cho dự án đầu tư với thuế giá trị gia tăng của hoạt động sản xuất kinh doanh đang thực hiện. Số thuế GTGT được bù trừ của dự án đầu tư tối đa bằng số thuế GTGT phải nộp của hoạt động sản xuất kinh doanh trong kỳ của cơ sở kinh doanh.

Sau khi nộp hồ sơ khai thuế GTGT cho cơ quan thuế (tờ khai 01/GTGT và tờ khai 02/GTGT), nếu phát hiện sai sót thì NNT thực hiện khai bổ sung như sau:

+ NNT khai bổ sung làm giảm số thuế GTGT phải nộp của hoạt động sản xuất kinh doanh (chỉ tiêu 40a) dẫn đến điều chỉnh giảm chỉ tiêu 40b “Thuế GTGT mua vào của dự án đầu tư được bù trừ với thuế GTGT phải nộp của hoạt động sản xuất kinh doanh cùng kỳ tính thuế” trên tờ khai 01/GTGT thì phải khai bổ sung, điều chỉnh giảm chỉ tiêu 28a “Thuế GTGT mua vào của dự án đầu tư được bù trừ với thuế GTGT phải nộp của hoạt động sản xuất kinh doanh cùng kỳ tính thuế” trên tờ khai 02/GTGT của kỳ tính thuế tương ứng. Số tiền thuế bù trừ điều chỉnh giảm trên tờ khai bổ sung mẫu số 02/GTGT được khai vào chỉ tiêu “Điều chỉnh tăng số thuế GTGT của HHDV mua vào các kỳ trước” trên tờ khai thuế 02/GTGT của kỳ lập hồ sơ khai thuế hiện tại. Trường hợp dự án đầu tư đã kết thúc, số thuế GTGT phải nộp điều chỉnh giảm trên tờ khai 01/GTGT được khai vào chỉ tiêu “Điều chỉnh tăng số thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai 01/GTGT của kỳ lập hồ sơ khai thuế hiện tại.

Ví dụ 3: Tháng 01/2015, Công ty G nộp hồ sơ khai thuế chính thức GTGT

| Tờ khai 01/GTGT | Tờ khai 02/GTGT |

| Thuế GTGT phải nộp của hoạt động SXKD (chỉ tiêu 40a): 200 triệu | Thuế GTGT đầu vào của HHDV (chỉ tiêu 28): 300 triệu. |

| Thuế GTGT mua vào của dự án đầu tư bù trừ với số thuế phải nộp (chỉ tiêu 40b): 200 triệu Thuế GTGT còn phải nộp (chỉ tiêu 40): 0 triệu. | Thuế GTGT mua vào của dự án đầu tư bù trừ với số thuế phải nộp (chỉ tiêu 28a): 200 triệu Thuế GTGT chuyển kỳ sau (chỉ tiêu 32): 100 triệu |

| Tờ khai 01/GTGT | Tờ khai 02/GTGT |

| Thuế GTGT phải nộp của hoạt động SXKD (chỉ tiêu 40a): 150 triệu

Thuế GTGT mua vào của dự án đầu tư bù trừ với số thuế phải nộp (chỉ tiêu 40b): 150 triệu Thuế GTGT còn phải nộp (chỉ tiêu 40): 0 triệu. |

Thuế GTGT đầu vào của HHDV (chỉ tiêu 28): 300 triệu.

Thuế GTGT mua vào của dự án đầu tư bù trừ với số thuế phải nộp (chỉ tiêu 28a): 150 triệu Thuế GTGT chuyển kỳ sau (chỉ tiêu 32): 150 triệu |

+ NNT khai bổ sung điều chỉnh giảm số thuế GTGT mua vào của dự án đầu tư dẫn đến điều chỉnh giảm chỉ tiêu 28a trên tờ khai 02/GTGT, số thuế GTGT điều chỉnh giảm được tổng hợp lên chỉ tiêu “Điều chỉnh giảm số thuế GTGT của HHDV mua vào các kỳ trước” trên tờ khai 02/GTGT của kỳ lập hồ sơ khai thuế hiện tại, đồng thời NNT khai bổ sung điều chỉnh giảm chỉ tiêu 40b trên tờ khai 01/GTGT của kỳ tính thuế tương ứng dẫn đến tăng số thuế GTGT phải nộp, NNT phải nộp số tiền thuế tăng thêm và tự tính tiền chậm nộp theo quy định.

Ví dụ 4: Tháng 03/2015, Công ty I nộp hồ sơ khai thuế GTGT

| Tờ khai 01/GTGT | Tờ khai 02/GTGT |

| Thuế GTGT phải nộp của hoạt động SXKD (chỉ tiêu 40a): 200 triệu

Thuế GTGT mua vào của dự án đầu tư bù trừ với số thuế phải nộp (chỉ tiêu 40b): 200 triệu Thuế GTGT còn phải nộp (chỉ tiêu 40): 0 triệu. |

Thuế GTGT đầu vào của HHDV (chỉ tiêu 28): 300 triệu.

Thuế GTGT mua vào của dự án đầu tư bù trừ với số thuế phải nộp (chỉ tiêu 28a): 200 triệu Thuế GTGT chuyển kỳ sau (chỉ tiêu 32): 100 triệu |

| Tờ khai 01/GTGT | Tờ khai 02/GTGT |

| Thuế GTGT phải nộp của hoạt động SXKD (chỉ tiêu 40a): 200 triệu

Thuế GTGT mua vào của dự án đầu tư bù trừ với số thuế phải nộp (chỉ tiêu 40b): 100 triệu Thuế GTGT còn phải nộp (chỉ tiêu 40): 100 triệu. |

Thuế GTGT đầu vào của HHDV (chỉ tiêu 28): 100 triệu.

Thuế GTGT mua vào của dự án đầu tư bù trừ với số thuế phải nộp (chỉ tiêu 28a): 100 triệu Thuế GTGT chuyển kỳ sau (chỉ tiêu 32): 0 triệu |

– Trường hợp giấy chứng nhận đăng ký đầu tư hoặc quyết định của cấp có thẩm quyền (đối với trường hợp không phải cấp giấy chứng nhận đăng ký đầu tư) có quy định rõ tiến độ thực hiện dự án đầu tư và việc đi vào hoạt động sản xuất kinh doanh theo tiến độ thực hiện dự án đầu tư, thì NNT được xét hoàn thuế đối với dự án đầu tư phù hợp với tiến độ thực hiện dự án đầu tư theo hướng dẫn tại Khoản 12 (a) Điều 1 Thông tư số 26/2015/TT-BTC. Trường hợp giấy chứng nhận đăng ký đầu tư hoặc quyết định của cấp có thẩm quyền (đối với trường hợp không phải cấp giấy chứng nhận đăng ký đầu tư) không quy định rõ tiến độ thực hiện dự án đầu tư và việc đi vào hoạt động sản xuất kinh doanh theo tiến độ thực hiện dự án đầu tư, thì kể từ thời điểm có doanh thu từ dự án đầu tư, NNT không được kê khai riêng số thuế GTGT đầu vào phát sinh từ dự án đầu tư mà phải tổng hợp kê khai cùng với thuế GTGT của hoạt động sản xuất kinh doanh và đề nghị hoàn thuế đối với hoạt động sản xuất kinh doanh.

Trường hợp NNT đang trong quá trình đầu tư có phát sinh doanh thu từ hoạt động đầu tư (bán phế liệu, bán sản phẩm chạy thử,…) thì NNT kê khai doanh thu phát sinh từ hoạt động đầu tư vào tờ khai 01/GTGT và phải bù trừ số thuế GTGT đầu vào của dự án đầu tư với số thuế phát sinh trên tờ khai 01/GTGT. Số thuế GTGT được kết chuyển của dự án đầu tư tối đa bằng số thuế GTGT phải nộp trên tờ khai 01/GTGT.

- Một số tình huống khai vào chỉ tiêu “Điều chỉnh tăng (giảm) số thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai GTGT

Ví dụ 5: Trên tờ khai thuế GTGT tháng 04/2015, Công ty M đã dừng khấu trừ và lập hồ sơ đề nghị hoàn 800 triệu đồng. Cơ quan thuế ra Quyết định hoàn thuế ngày 02/06/2015 với số tiền thuế được hoàn là 600 triệu đồng kèm theo Thông báo về việc không được hoàn thuế ngày 02/06/2015 trong đó xử lý chuyển khấu trừ tiếp là 150 triệu đồng, số tiền không được hoàn là 50 triệu đồng do không có chứng từ thanh toán qua ngân hàng. Căn cứ Thông báo về việc không được hoàn thuế, Công ty M kê khai số thuế được khấu trừ tiếp 150 triệu đồng vào chỉ tiêu “Điều chỉnh tăng số thuế GTGT còn được khấu trừ của các kỳ trước” (chỉ tiêu 38) trên tờ khai thuế GTGT tháng 5/2015 (nếu còn trong thời hạn khai thuế) hoặc tờ khai tháng 6/2015.

– Trường hợp cơ quan thuế, cơ quan có thẩm quyền ban hành kết luận, quyết định xử lý về thuế liên quan đến tăng, giảm số thuế GTGT còn được khấu trừ, NNT căn cứ kết luận, quyết định xử lý về thuế để khai vào chỉ tiêu “Điều chỉnh tăng/giảm thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai GTGT của kỳ tính thuế nhận được kết luận, quyết định xử lý về thuế.

Ví dụ 6: Tháng 08/2015 Công ty N nhận được Quyết định về việc xử lý vi phạm về thuế qua kiểm tra việc chấp hành pháp luật thuế năm 2014, trong đó điều chỉnh giảm số thuế GTGT được khấu trừ của năm 2014 là 100 triệu đồng thì Công ty N khai số thuế điều chỉnh giảm vào chỉ tiêu “Điều chỉnh giảm thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai thuế GTGT của kỳ tính thuế tháng 08/2015 (nếu còn trong thời hạn khai thuế) hoặc tờ khai tháng 09/2015.

– NNT thành lập mới từ dự án đầu tư khi nhận bàn giao số thuế GTGT từ chủ dự án đầu tư thì kê khai vào chỉ tiêu “Điều chỉnh tăng số thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai 01/GTGT của kỳ tính thuế nhận bàn giao.

NNT thành lập mới từ dự án đầu tư đi vào hoạt động sản xuất kinh doanh có số thuế GTGT đầu vào chưa được khấu trừ hết của dự án đầu tư nhỏ hơn 300 triệu đồng thì kê khai số thuế GTGT chưa được khấu trừ hết của dự án đầu tư vào chỉ tiêu “Điều chỉnh tăng số thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai 01/GTGT của kỳ tính thuế bắt đầu đi vào hoạt động sản xuất kinh doanh. Trường hợp NNT thực hiện hoàn thuế GTGT theo quy định tại khoản 1 Điều 18 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính, kỳ hoàn thuế xác định từ thời điểm kê khai vào chỉ tiêu “Điều chỉnh tăng số thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai 01/GTGT.

– NNT nhận số thuế GTGT còn được khấu trừ từ đơn vị sáp nhập hoặc chuyển đổi loại hình doanh nghiệp thì kê khai vào chỉ tiêu “Điều chỉnh tăng số thuế GTGT còn được khấu trừ của các kỳ trước” trên tờ khai 01/GTGT của kỳ tính thuế nhận được Thông báo chuyển nghĩa vụ thuế.

XEM CÔNG VĂN HƯỚNG DẪN

Kênh video hỗ trợ http://bit.ly/videokhainopthue

FB Page hỗ trợ http://www.facebook.com/khainopthue

Đăng ký tờ khai phải nộp qua mạng

Nguyên nhân: Do tờ khai chưa được đăng ký nộp trên website kekhaithue.gdt.gov.vn

Khắc phục:

1/ Vào chức năng TÀI KHOẢN > ĐĂNG KÝ TỜ KHAI

2/ Nếu đã có tờ khai khác được đăng ký trước đó rồi thì nhấn vào ĐĂNG KÝ THÊM TỜ KHAI. Nếu không xem bước 3

3/ Chọn tờ khai đăng ký phải nộp. Lưu ý chọn loại kỳ kê khai (tháng, quý, năm), kỳ bắt đầu nộp qua mạng

4/ Kéo xuống cuối màn hình, nhấn TIẾP TỤC

5/ Nhấn CHẤP NHẬN

Bây giờ ta có thể nộp lại tờ khai.

Kênh video hỗ trợ http://bit.ly/videokhainopthue

FB Page hỗ trợ http://www.facebook.com/khainopthue

Thiết lập java để khai nộp thuế

– Dùng chọn tệp tờ khai (nếu không thấy nút Chọn tệp không xuất hiện nghĩa là java lỗi)

– Ký tệp tờ khai, ký giấy nộp tiền: Java sẽ đọc thông tin bút ký rồi ký vào tệp tờ khai/giấy nộp tiền (Nếu ký mà không thấy phản ứng gì như hỏi số PIN thì java đang lỗi)

– Tải tờ khai lên mạng: Nếu nhấn vào nút Nộp tờ khai mà treo máy hoặc đợi rất lâu không thấy tờ khai tải lên thành công thì xem lại java

Do đó nếu thấy có dấu hiệu lỗi như trên ta làm theo các bước sau để thiết lập lại java:

1/ Cài đặt java phiên bản mới nhất (hiện là phiên bản 8 – download trên java.com).

Sau khi cài xong, ta vào Control panel > Nhấn đúp vào Java

2/ Vào tab sercurity, nhấn Restore Sercurity Prompts

Cửa sổ xác nhận hiện lên, ta nhấn Restore All

3/ Click vào Edit Site List…

Nhấn nút Add và thêm vào các dòng sau: http://nhantokhai.gdt.gov.vn

https://nhantokhai.gdt.gov.vn

http://nopthue.gdt.gov.vn

https://nopthue.gdt.gov.vn

http://nopthue.gdt.gov.vn/epay_nnt

https://nopthue.gdt.gov.vn/epay_nnt

(Mỗi một lần nhấn Add sẽ thêm được một dòng)

4/ Chọn tab General, nhấn nút View

5/ Cửa sổ Java cache viewer hiện ra, ta làm bước 1 – chọn tất cả các dòng (Ctrl + A), bước 2 – nhấn nút xóa. Sau đó đóng cửa sổ này lại

6/ Nhấn OK để xác nhận. Ta có kết quả như sau. Sau đó nhấn OK để đóng cửa sổ thiết lập của java

7/ Vào tab Advanced, check vào Enable tracing, enable logging và show console để xem được chi tiết quá trình hoạt động của java khi được kích hoạt hoạt động trên trình duyệt

8/ Khi nào thì phải nâng cấp java? Bạn xem video sau

Kênh video hỗ trợ http://bit.ly/videokhainopthue

FB Page hỗ trợ http://www.facebook.com/khainopthue

Khắc phục lỗi sai ngày tháng năm sinh khi khai giảm trừ gia cảnh

Khắc phục:

1/ Vào Control panel

2/ Vào tiếp Regional and Language Options

3/ Nhấn vào nút Customize…

4/ Sửa Short date sample thành: dd/mm/yy

Sửa Long date sample thành: dd/mm/yyyy

5/ Nhấn OK là xong. Bây giờ ta vào HTKK nhấn Ghi để kiểm tra kết quả

Kênh video hỗ trợ http://bit.ly/videokhainopthue

FB Page hỗ trợ http://www.facebook.com/khainopthue

Khắc phục lỗi “Tờ khai không đúng định dạng XSD…” khi gửi tờ khai quyết toán TNDN qua trang kekhaithue

Khắc phục: Ta làm theo các bước sau đây

1/ Nhấn phải chuột vào file tờ khai xml, chọn Open with > Choose Program…

2/ Trên cửa sổ hiện ra chọn Notepad

3/ Trong file tờ khai, tìm đến đoạn sau:

<ctL4/>

<ctL5/>

thay bằng đoạn:

<ctL4>0</ctL4>

<ctL5>0</ctL5>

4/ Chọn File > Save (Ctrl + S) để lưu file. Sau đó vào trang http://kekhaithue.gdt.gov.vn, ký và gửi tờ khai vừa sửa đi

Kênh video hỗ trợ http://bit.ly/videokhainopthue

FB Page hỗ trợ http://www.facebook.com/khainopthue

Khắc phục lỗi “Tờ khai không đúng định dạng XSD… for type ‘tieuMucHT_empty'” khi gửi tờ khai tiêu thụ đặc biệt qua trang kekhaithue

Khắc phục: Ta làm theo các bước sau đây

1/ Nhấn phải chuột vào file tờ khai xml, chọn Open with > Choose Program…

2/ Trên cửa sổ hiện ra chọn Notepad

3/ Trong file tờ khai, tìm đến dòng <tieuMucHachToan/> hoặc <tieuMucHachToan></tieuMucHachToan>

4/ Sửa đoạn <tieuMucHachToan/> hoặc <tieuMucHachToan></tieuMucHachToan> thành <tieuMucHachToan>0000</tieuMucHachToan>

5/ Chọn File > Save (Ctrl + S) để lưu file. Sau đó vào trang http://kekhaithue.gdt.gov.vn, ký và gửi tờ khai vừa sửa đi

Kênh video hỗ trợ http://bit.ly/videokhainopthue

FB Page hỗ trợ http://www.facebook.com/khainopthue

Lập tờ khai, đăng ký, gửi và tra cứu kết quả cấp mã người phụ thuộc qua mạng

Lập tờ khai trên phần mề HTKK hoặc HTQT TNCN.Sau khi khai xong nhấn nút Kết xuất XML để tạo tờ khai dạng xml.

Nếu dùng để nộp qua trang kekhaithue thì ta có thể đổi tên file, nếu tờ khai nộp qua trang tncnonline thì không được đổi tên file

II. Đăng ký tờ khai phải nộp và gửi tờ khai

II.1/ Trường hợp gửi mẫu 16/TH qua trang kekhaithue:

1/ Vào Tài khoản > Đăng ký tờ khai

2/ Kéo xuống cuối trang web, nhấn Đăng ký thêm tờ khai

3/ Chọn mẫu 05-3/BK-TNCN – Bảng tổng hợp đăng ký người phụ thuộc giảm trừ gia cảnh

4/ Kéo xuống cuối trang web. Nhấn chấp nhận

5/ Nhấn tiếp tục. Bây giờ ta có thể gửi tờ khai xml đã kết xuất

II.2/ Trường hợp gửi mẫu 16/TH qua trang tncnonline:

1/ Chọn chức năng Người phụ thuộc trên trang tncnonline.com.vn

2/ Nhấn vào phần Tổ chức, cá nhân và điền thông tin để đăng nhập

3/ Đăng nhập thành công ta sẽ vào được giao diện gửi file cấp mã người phụ thuộc. Chọn file để gửi

II.3/ Trường hợp gửi tờ khai quyết toán TNCN trên trang kekhaithue:

Đăng ký mẫu tờ khai quyết toán phải nộp tương ứng để gửi

II.4/ Trường hợp gửi tờ khai quyết toán TNCN trên trang tncnonline:

Vào chức năng Quyết toán thuế > chọn Tổ chức, cá nhân > Đăng nhập để gửi file

III. Tra cứu kết quả cấp mã người phụ thuộc

III.1/ Trên trang kekhaithue

1/ Vào chức năng tra cứu thông báo. Chọn loại thông báo Vv cấp mã số thuế cho người phụ thuộc. Nhấn nút Tra cứu

2/ Trên giao diện kết quả ta tải file về để xem

III.2/ Trên trang tncnonline

1/ Vào chức năng Người phụ thuộc. Chọn tổ chức, cá nhân. Điền thông tin để đăng nhập

2/ Nhấn vào Tra cứu file. Ta sẽ thấy các file được gửi đi và trạng thái cấp mã của từng file. Nếu trạng thái là Đã cấp mã ta có thể tải kết quả về xem. Lưu ý phải cài office 2007 trở lên mới xem được file

Kênh video hỗ trợ http://bit.ly/videokhainopthue

FB Page hỗ trợ http://www.facebook.com/khainopthue