Khoản 2 Điều 79 của Luật số 38/2019/QH14 quy định:

“2. Miễn thuế đối với các trường hợp sau đây:

a) Hộ gia đình, cá nhân thuộc đối tượng nộp thuế sử dụng đất phi nông nghiệp có số tiền thuế phải nộp hằng năm từ 50.000 đồng trở xuống;

b) Cá nhân có số tiền thuế phát sinh phải nộp hằng năm sau quyết toán thuế thu nhập cá nhân từ tiền lương, tiền công từ 50.000 đồng trở xuống.”

Ứng dụng HTKK 4.5.3 đã nâng cấp để NNT có thể khai miễn thuế đối với trường hợp cá nhân có số tiền thuế phát sinh phải nộp hàng năm sau quyết toán thu nhập cá nhân từ tiền lương tiền công từ 50.000 đồng trở xuống.

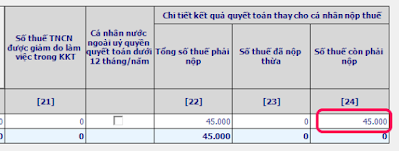

Trên tờ khai quyết toán thuế TNCN mẫu 05/QTT-TCNCN (thông tư 92/2015), người sử dụng check vào phần “Miễn thuế cho cá nhân có ủy quyền quyết toán có số thuế phải nộp thêm sau quyết toán từ 50.000đ trở xuống”, sau đó nhấn nút “Đồng ý”

Khi đó ứng dụng HTKK sẽ tổng hợp số tiền thuế phải nộp lên tờ khai chính. Ví dụ trường hợp cá nhân trên bảng kê có số thuế còn phải nộp sau quyết toán là 45.000đ

Trên tờ khai chính, ứng dụng sẽ tổng hợp tổng số thuế TNCN còn phải nộp ngân sách bằng 0 (trên bảng kê và trên chỉ tiêu [44] – Tổng số thuế TNCN phải nộp vẫn là tổng tiền phải nộp nhưng chỉ tiêu [45] - Còn phải nộp sẽ miễn giảm phần dưới 50.000đ).

Cài đặt ứng dụng thuế trên adroid tại https://play.google.com/store/apps/details?id=com.apptax